⚠️ No soy asesora financiera y esto no constituye ningún consejo de compra ni venta. Disclaimer hecho⚠️

Lo mejor que se puede comprar con dinero

¿Sabes qué es lo mejor que se puede comprar con dinero? No es un coche. No es un móvil. No es un viaje. Lo mejor que puedes comprar con dinero es tu libertad. Libertad para disponer de tu tiempo como te apetezca, o al menos, parte de él, porque te pasas el día trabajando, intercambiando tiempo por dinero. Por eso es importante desarrollar una relación equilibrada pero ambiciosa con respecto al dinero y que no te genere ninguna contradicción interna ni conflicto.

Vamos a aprender cómo puedes invertir tu dinero para construir un ejército de soldaditos incansables que trabajen para ti y te generen ingresos recurrentes mientras tú te dedicas a otra cosa.

De humo, criptomonedas y otras desventuras financieras: mis desastrosos inicios en Bolsa

La chispa inicial que me hizo descubrir el mundo de las inversiones, en concreto, de la Bolsa, fue Josan Jarque con su libro “Cómo hacerse rentista” en 2018. A partir de ahí, me lancé a la piscina, y empecé a cometer un error tras otro. Vamos a verlos.

Empecé a invertir con mi banco. Primer error. No inviertas a través de tu banco, invierte con un broker. Ejemplos: DeGiro, Interactive Brokers, son los que yo conozco y he probado.

Empecé a invertir en empresas sueltas, sin tener ni idea (siguiente error). Recuerdo que invertí en Inditex y en Telefónica. Cuando caían de precio, no sabía por qué ni entendía qué debía hacer, sin venderlas o mantenerlas. La ansiedad ante este panorama me hizo buscar información. Así fue como descubrí blogs como El monje paciente o Los cazadividendos.

Pero por el camino me volví a desviar y caí en el Síndrome del objeto brillante, y descubrí las criptomonedas (siguiente error). Me creí más lista que nadie, convencida de que podría hacerme rica rápidamente. Mi inmersión en el mundillo de las criptomonedas fue total. ¡Hasta me compré una máquina para minar bitcoins!

Sin embargo, la realidad me golpeó cuando empecé a perder dinero. La ilusión de hacerme rica de la noche a la mañana se desvaneció. Fue un momento de humildad (y de ridículo) en el que acepté mis errores y finalmente entendí la diferencia crucial entre jugar en Bolsa e invertir en ella.

Con la lección aprendida, regresé a mi plan original: invertir en empresas sólidas que distribuyeran dividendos regularmente y mostraran un crecimiento constante en el tiempo. Investigué la manera más conservadora de hacerlo, asegurándome de que estuviera bajo mi control y no dependiera de las opiniones del gurú de turno.

Así descubrí los fondos indexados, que consolidaron mi plan de inversión en 2018, brindándome una base sólida para construir una fuente de ingresos estable y creciente en el tiempo.

Mi estrategia de inversión

Me hice más conservadora y diseñé un plan de inversión a largo plazo realista. Este es el excel que utilicé y que a día de hoy sigo utilizando. Es un excel muy básico, pero es que mi estrategia de inversión es así: básica, y por tanto, me sirve perfectamente. Te animo a que te lo descargues y hagas tus calculillos.

Como ya hemos visto, empecé a invertir en 2018 y me costó más o menos 1 año diseñar mi estrategia de inversión actual, y desde entonces me he mantenido fiel y constante con la estrategia, lo cual es fundamental.

Mis dos pilares

Antes de enseñarte mi cartera de inversión y concretamente los productos que la componen, déjame aclararte en qué se basa mi estrategia. Mi estrategia de inversión es más sencilla que el mecanismo de un botijo. Invierto en dos cosas: fondos indexados y empresas sueltas.

En cuanto a los fondos indexados, también llamados ETFs, básicamente selecciono los mejores fondos indexados del mundo, que es una información pública, pero igualmente te la voy a dar aquí.

peso que tienen en mi cartera los ETFs y las empresas sueltas

Por otro lado, invierto en empresas sueltas.

Como verás, mi cartera se compone mayoritariamente de fondos indexados y el resto, de empresas sueltas. Gracias a estos dos pilares, he ido generando dividendos constantes y crecientes desde que empecé a invertir.

Nociones básicas sobre fondos indexados

Antes de enseñarte cuáles son mis fondos y cuáles mis empresas, vamos a explicar brevemente qué es un fondo indexado, porque entiendo que una empresa sabes lo que es (una empresa como Inditex, Pfizer, Coca-cola, etc)

Un fondo indexado es un tipo de fondo de inversión, y ¿qué es un fondo de inversión? Un grupo de empresas, una cesta. Fondos de inversión hay miles, para todos los gustos, pero yo en concreto, después de barajar varios tipos de fondos, elegí invertir en fondos indexados.

Un fondo indexado es un fondo que se vincula a un índice y tiene ese índice como referencia. Por ejemplo, un índice sería el SP500 o el IBEX35, que son las 35 mejores empresas de España. ¿Por qué son las mejores? Tan al detalle no vamos a entrar, pero piensa en los 10 mejores tenistas del mundo. Lo son porque tienen un historial de éxito y de haber conseguido objetivos que los hace mejores que los demás. Pues lo mismo con las empresas que componen un índice.

El SP500 es uno de los índices más famosos del mundo, y para invertir en él tendríamos que hacerlo a través de un fondo indexado, ¡como el SPY5! (te lo muestro en el vídeo).

El SPY5, o como quieras pronunciarlo. Este fondo se creó en 2012, y como ves, fue lanzado al mercado para que cualquier persona lo pudiera comprar por unos 85$ la acción (o la unidad, que en los fondos, los trocitos de fondo que compras se llaman unidades, no se llaman acciones, pero es lo mismo).

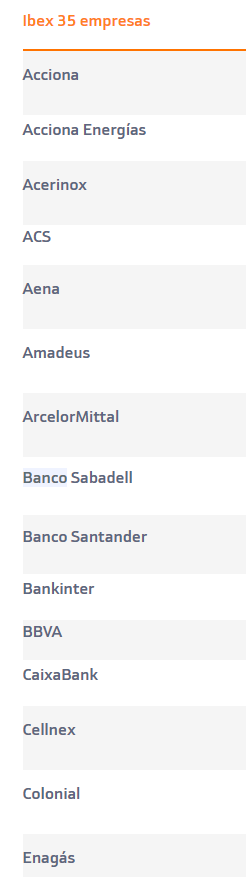

algunas empresas del ibex35

El precio de una unidad de ese fondo, en enero de 2024 era de unos 450$. Eso significa que si hubieras invertido en 2012 tu inversión su hubiese revalorizado más de un 400%. O lo que es lo mismo, vamos a sacar la calculadora, remontarnos a 2012 y comprar 12 unidades a 85$ la unidad, o sea, invertimos 1020$, y supongamos, para simplificar este ejemplo, que no lo tocamos, nos olvidamos, lo dejamos ahí, y volvemos en 2024 para ver cuánto valen esos 1000$ que invertimos en 2012. Una revalorización del 400% significa que tu inversión actual se ha multiplicado por 4, es decir, donde invertiste 1000, ahora te encontrarías más de 5000$.

Claro, no todos los fondos tienen semejante rentabilidad, este es uno de los mejores del mundo, pero te lo enseño porque es fundamental que sepas elegir buenos fondos. Después te voy a enseñar mi cartera para que veas qué fondos tengo yo para que tú hagas tu investigación y decidas si te gustan o no. Yo ahí ya no entro, porque

⚠️ no soy asesora financiera y esto no constituye ningún consejo de compra ni venta. Disclaimer hecho...de nuevo.⚠️

Cómo selecciono en qué fondos indexados invertir

En términos generales, te voy a enseñar lo que miro yo en un fondo para decidir si me parece una buena opción de compra.

1. Valoración de Morningstar

- ¿Qué es Morningstar? Es una empresa que analiza empresas y fondos y te da toda la información mascadita para que puedas tomar una decisión informada sobre tu inversión. Yo tengo plena confianza en ellos, de hecho, antes pagaba una suscripción mensual. Ahora ya no la pago porque no me hace falta, ya que la información de Morningstar que necesito está integrada dentro de Interactive Brokers gratis.

- Criterio de selección: Para yo incorporar un fondo a mi cartera tiene que estar galardonado por Morningstar, ya sea con una medalla de oro, de plata o de bronce.

2. Rendimiento

- Historial: Evalúo el rendimiento del fondo tanto desde su creación como cuánto se revaloriza de media cada año, por ejemplo, este se revaloriza una media anual del 15%, lo cual está estupendo.

3. Composición del Fondo

- Empresas Incluidas: Me fijo las empresas que forman parte del fondo.

4. Diversificación

- Por sector: Verifico la distribución del fondo en diferentes sectores.

- Por país: Evalúo la presencia del fondo en varios países. En nuestro ejemplo, este fondo se centra exclusivamente en Estados Unidos.

5. Rentabilidad por Dividendo

- Importancia: Analizo la rentabilidad que ofrece el fondo por dividendo.

Cuando he valorado todos estos aspectos, tomo un decisión sobre si invertir o no. Por ejemplo, en este caso, me gusta todo de este fondo, salvo la rentabilidad del dividendo, que en mi opinión, es muy pequeñita, porque yo busco una rentabilidad un poco mayor. Así que como este fondo no ha pasado uno de mis filtros, pues no lo tengo en cartera.

Dicho esto, te animo a que le des una vuelta, proceses todo lo que te acabo de contar, y diseñes tu propia estrategia. Esta es la mía, la que me sirve a mí, y eres libre de adaptarla como tú quieras o como mejor te venga.

Ventajas y desventajas de los fondos indexados

Antes de pasar a hablar del otro pilar de mi cartera, las empresas, vamos a seguir hablando un poquito más de ETFs, porque repito que son el núcleo duro de mi cartera, componiendo un 70% de esta. La razón por la que doy tanto peso en mi cartera a los ETFs es por su ventajas.

Ventajas

- tú no tienes que preocuparte de comprobar si sigues estando invertido en las 500 mejores empresas de EEUU, en el caso del ETF del SP500, porque el fondo se encarga de evaluar las empresas, normalmente dos veces al año, para ver si siguen cumplimiento los requisitos, y si no los cumplen, las expulsan, y tú, ni te enteras. Además las empresas de los primeros puestos no se suelen mover y seguramente se quedarán ahí per secula seculorum.

- no tienen una variación de precio dramática, como sí la tienen las empresas individuales, que pueden variar en un día perfectamente un 10%, y que tu inversión de repente valga un 10% menos o un 10% más. Los fondos, no, son más estables.

Desventajas

- relacionado el punto anterior, no vas a ver subidas escandalosas de un día para otro, los fondos son más estables, pero oye, eso no es necesariamente malo.

- te cobran un pequeño porcentaje que se llama TER, básicamente por ahorrarte a ti el trabajo de elegir tú mismo las empresas. El TER suele ser muy pequeñito, pero ojito, porque tienes que tenerlo en cuenta para seleccionar un fondo. Por ejemplo, en el SPY5 es del 0.03%, lo cual está muy bien, teniendo por ejemplo invertidos 1000 euros, el fondo te quitaría 30 céntimos de comisión al año.

Y hasta aquí la perorata sobre los ETFs, el pilar fundamental de mi estrategia de inversión. Pero tengo otro pilar, que no es pequeño, ya que constituye el 30% de mi cartera, y son las empresas sueltas.

La importancia de desarrollar una mentalidad inversora

Como recordarás, así fue como empecé a invertir, pero seleccionando empresas al tún-tún, sin criterio alguno. Por ejemplo, invertí en Inditex porque la conocía, es una empresa famosa, y como soy española, pues pensé, “voy a hacer un poco de patria”. Craso error, porque ¿qué tendrá que ver ser española para invertir en Inditex?

Aquí llegamos a un punto fundamental para ser inversor: tienes que comportarte de manera analítica y racional, no emocional. Porque, por ejemplo si eres vegano, que es una opción de vida muy respetable, no puedes elegir un fondo vegano, porque los hay, sólo porque seas vegano, eso no es un criterio económicamente rentable. Si encuentras un fondo de inversión vegano que cumple con tus criterios objetivos de inversión, pues perfecto, palante, pero ten siempre en cuenta tus emociones y no inviertas de manera emocional.

Todo esto te lo cuento y te lo recalco porque yo fui la primera que cometí ese error de invertir en una empresa (Inditex) sin saber por qué lo estaba haciendo. ¿Y cuándo te das cuenta de que no tienes ni idea de lo que estás haciendo? ¿Cuando sube la empresa y ves que tu dinero no para de subir y estar en verde? Evidentemente no. Te das cuenta de que la has cagao y de que no tienes ni idea de lo que estás haciendo cuando tu inversión empieza a caer. Y donde antes tenías 1000€, unos meses después tienes 600. Y eso pica, pica mucho, como te puedes imaginar. Y lo peor no es que tu inversión en Inditex hoy valga un 37% menos que cuando la compraste en el ejemplo real que tienes en el vídeo, es que no sabes:

- por qué está cayendo

- si va a seguir cayendo

- si deberías vender en pérdidas o aguantar el perchón

Cómo selecciono en qué empresas invertir

Con mi lección aprendida a base de cabezazos, porque perdí dinero, evidentemente, me puse a investigar qué necesitaba saber para invertir en empresas sueltas. Lo que necesitas saber para eso se llama análisis fundamental y análisis técnico, una combinación de ambas.

Aquí viene el quid de la cuestión. Después de entender lo que necesitaba aprender, que era mucho, decidí que no tenía tiempo para aprenderlo, entre otras cosas porque descubrí que hay gente, bueno, empresas, que lo hacían mil veces mejor que yo, porque se dedican a eso, es su trabajo. Ellos te analizan una empresa, te dan un resumen de sus características, te aconsejan si es una buena empresa para invertir y si es un buen momento para hacerlo.

La empresa más famosa que hace estos análisis es Morningstar. Claro, esta empresa te cobra por ello, y yo me suscribí a su plan de unos 15€ al mes porque me salía a cuenta. Ellos te dan muchísima información sobre una empresa y te la clasifican, te la puntúan. Y además te dan listas de empresas basadas en esa puntuación. Así que empecé poco a poco a invertir en las empresas que ellos clasificaban como las mejores.

Morningstar ahora está integrado de manera gratuita en mi broker, que es Interactive Brokers. Así que si quieres, aprovéchalo. Yo lo hago y te voy a enseñar exactamente cómo.

Vamos a poner como ejemplo una empresa que conocemos todos y que por cierto, está dentro del fondo SPY5: Amazon.

En un solo golpe de vista (lo muestro en el vídeo), con los datos que te da Morningstar, yo ya sé si es una empresa que para mi estrategia de inversión es interesante. Esos datos son tres:

- las estrellas

- la ventaja competitiva

- el dividendo

Las estrellas es una valoración del precio que hace Morningstar para indicarte si está barata o cara. Cuantas más estrellas, más barata. 4 estrellas significa que está barata y 5 significa que está a precio de ganga.

La ventaja competitiva, en inglés, moat, es cuánta ventaja le lleva una empresa a su competencia, y cómo de difícil sería que otra empresa la superase y la borrase del mapa. Si lo piensas seguro que te acuerdas de un montón de empresas que en su día estaban en la cresta de la ola pero que ya no lo están, por ejemplo Kodak, GoPro o Nokia. Eso era porque no tenían ventaja competitiva, y sólo tuvo que llegar una empresa que lo hiciera un poquito mejor para superarlas.

Y por último, el dividendo, donde básicamente me aseguro que sea una empresa que reparte dividendos, aunque sea un porcentaje bajo, porque las empresas son mucho más inestables que los fondos, y a mí me ayuda mucho psicológicamente cuando tengo que aguantar el perchón porque la empresa está bajando de precio por una situación temporal, tener una fuente recurrente de ingresos, como son los dividendos.

Cómo decido si vender o no

Hemos hablado de compras (fondos y empresas) ahora vamos a hablar de ventas. Porque yo tengo dos fuentes de ingresos de mis inversiones. Una es mis dividendos, que son constantes y crecientes, porque cada año recibo más que el anterior, y otra son los ingresos derivados de vender mis empresas o incluso mis fondos.

¿Cuándo decido si es momento de vender para mí? Una vez al mes ordeno mi cartera por crecimiento (sólo hay que darle un botón), y así puedo ver cuáles son las empresas y fondos que más me están creciendo, y esos son los que tienen potencial para ser vendidos. Ya te adelanto que miro sólo mis 5 primeras posiciones aproximadamente, y hay muchos meses en los que no vendo nada.

Los criterios que utilizo para vender una empresa o un fondo es valorar si esa empresa o fondo:

- ha subido una barbaridad, y me compensa venderlo y recoger las ganancias, o

- ha dejado de ser interesante. Porque puede pasar, las cosas cambian. Por ejemplo, si es una empresa y ha perdido el moat o si es un fondo y ha perdido la medalla de Morningstar. Para que te hagas una idea, yo nunca he vendido una empresa o un fondo por este segundo motivo, porque las empresas y los fondos muy buenos tienden a seguir siéndolo y es muy difícil que cambie esa tendencia, que puede pasar eh, pero no es lo habitual.

Mi cartera de inversión al descubierto

Creo que después de esta chapa es momento de enseñarte mi cartera (la puedes ver en el vídeo). La he puesto por orden de peso, es decir, por los productos que más peso tienen en mi cartera, a menos. Mi cartera no es una cartera estática, ha ido evolucionando durante años, y seguirá haciéndolo.

Llevo invirtiendo desde 2018, y tengo ovejas negras en mi cartera que me gustaría no tener. Son la minoría eh, pero aún así las voy a ir comentando para que entiendas mi estrategia de inversión en la práctica, así que, ¡vamos a ello!

Las 3 primeras posiciones de mi cartera las componen SPYW, ZPRA y VHYL. Los 3 son fondos medallistas de Morningstar, tienen o una medalla de oro, de plata o de bronce. Los dos primeros se centran en empresas europeas y asiáticas respectivamente y el de Vanguard abarca todo el mundo.

La siguiente posición en mi cartera, por peso, recordemos, la ocupa la primera empresa suelta, que es PFE. Como es una empresa que cumple mis criterios de inversión, la tengo en cartera.

Siguiente, QDVX, otro fondo estupendo, medallista de Morningstar.

Siguiente, ZPRG. Aquí llegamos al primer producto de mi cartera del que me gustaría deshacerme. Porque como ves, no está muy bien valorado por Morningstar, porque cuando invertí en él, Morningstar aún no había entrado en mi vida. No tengo prisa por venderlo, porque tampoco es una patata caliente que vaya a estallar, y además, me sigue dando dividendos de manera consistente y creciente cada año, pero sencillamente no es un producto de alta calidad como los que quiero tener en mi cartera. Así que tengo puesta una orden de venta, y cuando alcance el precio que le he puesto, se venderá.

En los siguientes puestos tenemos tres empresas sueltas, RHHBY, EPD y TCEHY, otros buenos ejemplos de empresas que cumplen mis criterios y que por tanto, están en mi cartera.

En siguiente posición tenemos a SPYD, otro fondo medallista de Morningstar.

En siguiente lugar tenemos a BABA, con la que no estoy muy contenta, porque, aunque tenga ventaja competitiva, cada vez tiene menos, así que quizás más pronto que tarde me plantearé venderla, pero de momento, ahí está.

En las siguientes posiciones tenemos a tres super empresas, que son MDT, UL y USB, que, como ya habrás adivinado, cumplen mis criterios y por tanto, siguen en mi cartera.

Llegamos a las últimas posiciones en mi cartera, entre ellas está FGEQ, un super fondo que descubrí hace poquito, y por eso tengo tan poco invertido en él, porque no me ha dado tiempo a invertir más.

Aquí tenemos la mayor cagada de mi cartera, GME. Esta es una de las cosas que hice hace unos 3 años para ver si sonaba la flauta y me hacía millonaria, cosa que evidentemente no pasó, pero al menos me llevé una valiosa lección, y es el hecho de nunca invertir en aquello que no conozcas, o en aquello que parezca demasiado bonito para ser verdad.

Porque esto, GME, es lo que se conoce como un chicharro, es decir, una empresa en la que inviertes esperando que pegue un petardazo y tu inversión se vaya a las nubes y de repente... ¡patafuf!, eres millonaria. Y el petardazo, estas empresas, lo suelen dar…pero hacia el subsuelo, enterrando tu dinero para nunca más verlo.

Por último tenemos a ZIMV. Esto es una empresa que yo no he comprado, pero me viene bien para explicar por qué a veces suceden estas cosas. Y es que en ocaciones una empresa se divide en dos, y eso fue lo que pasó en el caso de Zimmer, que era una empresa que yo tenía en cartera y ya no tengo, y yo como accionista de Zimmer, recibí mi parte correspondiente de ZIMV (Zimvie), que ya se lo podían haber ahorrado porque no es una empresa que yo quiera tener, pero bueno, ahí está, ocupando una ínfima parte de mi cartera y de la cual espero deshacerme pronto.

¿Qué puedes esperar a partir de ahora?

Este ha sido un repaso actual de mi cartera, a fecha de Febrero de 2024. A partir de ahora, puedes esperar dos cosas por mi parte:

- un resumen mensual del estado actual de mi cartera

- información en directo cada vez que ponga una orden de compra o de venta. De esto último te avisaré por Instagram.

Lo que pasa cuando nadas a contracorriente

Tómate tu tiempo para procesar toda la información que te he dado y pregúntame cualquier duda que te surja, que yo te responderé como buenamente pueda.

Aquí llega el fin de esta serie, pero no quiero despedirme sin hacer hincapié en que, cambiar de trabajo, aprender a invertir tu dinero o cambiar de estilo de vida, cuesta, cuesta muchísimo, pero después de estos años, me quedo con la certeza de que en la vida se deben perseguir únicamente objetivos en los que creas a pies juntillas. Lo demás son milongas impuestas por la sociedad.

Porque el camino hasta cumplir el sueño en el que tanto crees no está exento de frustración y obstáculos, pero te aseguro que si escoges cumplir un objetivo en el que no crees, todo lo que te vas a encontrar por el camino es frustración y obstáculos.

Bienaventurados aquellos que se imponen a la comodidad de dejarse llevar y luchan a contracorriente para construirse una vida a su medida, porque serán aquellos que, cuando miren atrás, lo harán con una sonrisa de orgullo, y cuando miren hacia delante, sólo verán un futuro brillante lleno de oportunidades.

Y tú, ¿qué vida quieres vivir?

THE END!

Este artículo es parte de la serie ESAD. Si te gusta este contenido, recuerda que puedes apoyar el blog uniéndote al Club ACTech, donde encontrarás material premium que no publico en ninguna otra parte.

Sobre la autora de este post

Soy Rocío, una abogada reconvertida en programadora. Soy una apasionada de aprender cosas nuevas y ferviente defensora de que la única manera de ser feliz es alcanzando un equilibrio entre lo que te encanta hacer y lo que te saque de pobre. Mi historia completa, aquí.

Otros artículos que pueden interesarte